高企問答(76)國家高新技術企業(yè),哪些收入能免稅?

項目申報請致電:157-2334-8380(微信同號)

高新技術企業(yè)對外投資合伙企業(yè),取得的投資收益和股權轉讓利得適用15%的優(yōu)惠稅率嗎。

最真實的案例是,兩次咨詢稅局工作人員,每次結果不一:第一次得到的回復是只要認定為高新技術企業(yè),在3年的有效期內,取得的以上收入都可以按照15%,前提條件是當年的高新技術產品(服務)收入不低于企業(yè)當年總收入的60%;第二次是不可以享受優(yōu)惠稅率15%,需要按照25%繳納所得稅,原因是該企業(yè)雖然是高新技術企業(yè),對外投資取得的投資收益和股權轉讓利得并不在企業(yè)經營范圍內,不適用優(yōu)惠稅率。

不得不說,大家對高企認定和維持資格的前提標準還是有諸多不解。為此,環(huán)紐小編整理出如下內容以供大家學習、參考。

經營范圍和核算分類

經營范圍是指國家允許企業(yè)生產和經營的商品類別、品種及服務項目,反映企業(yè)業(yè)務活動的內容和生產經營方向,是企業(yè)業(yè)務活動范圍的法律界限,體現(xiàn)企業(yè)民事權利能力和行為能力的核心內容。

申請人應當參照《國民經濟行業(yè)分類(GB 4754-2017)》選擇一種或多種小類、中類或者大類自主提出經營范圍登記申請。《中華人民共和國公司法》第十二條、十五條分別對經營范圍和對外投資給出了規(guī)定,經營范圍所列內容必須載入公司章程,并依法登記;公司可以向其他企業(yè)投資,但是,除法律另有規(guī)定外,不得成為對所投資企業(yè)的債務承擔連帶責任的出資人。有關對外投資并沒有提出必須載入經營范圍中的要求,除非公司本身就是根據(jù)《國民經濟行業(yè)分類(GB 4754-2017)》注冊為控股公司服務類型的企業(yè);高新技術企業(yè)按照行業(yè)分類,不屬于控股公司類型的。

在核算上,高新技術企業(yè)外投資產生產生的投資收益和股權轉讓所得是歸入“投資收益”核算的,將其對外投資產生的投資收益和股權轉讓所得排除在優(yōu)惠稅率之外,按基本稅率單獨繳企業(yè)所得稅,是沒有明白高新技術企業(yè)優(yōu)惠稅率整體適用特性以及企業(yè)所得稅匯算清繳的特點。

高新技術企業(yè)匯算清繳

(一)高新技術產品(服務)收入占比

開頭提到的60%是高新技術產品(服務)收入占比數(shù)值,表示的是高新技術產品(服務)收入與同期總收入的比值。

高新技術產品(服務)收入為產品(服務)收入加技術性服務收入。其中,技術性服務收入為技術轉讓收入、技術服務收入和接受委托研究開發(fā)收入之和。總收入是指收入總額減去不征稅收入,收入總額與不征稅收入按照《中華人民共和國企業(yè)所得稅法》及《中華人民共和國企業(yè)所得稅法實施條例》規(guī)定計算。

高新技術產品收入占比是申報期年度數(shù)據(jù)比值,這個比值不是三年數(shù)據(jù),涉及三年數(shù)據(jù)是研發(fā)費用占比。

(二)研發(fā)費用占比

研發(fā)費用占比是企業(yè)近三個會計年度(實際經營期不滿三年的按實際經營時間計算)的研究開發(fā)費用總額占同期銷售收入總額的比例。此處的同期銷售收入為主營業(yè)務收入與其他業(yè)務收入之和。

研發(fā)費用占比這個比例須符合如下要求:

1.最近一年銷售收入小于5,000萬元(含)的企業(yè),比例不低于5%;

2.最近一年銷售收入在5,000萬元至2億元(含)的企業(yè),比例不低于4%;

3.最近一年銷售收入在2億元以上的企業(yè),比例不低于3%。

其中,企業(yè)在中國境內發(fā)生的研究開發(fā)費用總額占全部研究開發(fā)費用總額的比例不低于60%。

(三)匯算清繳表格勾稽關系

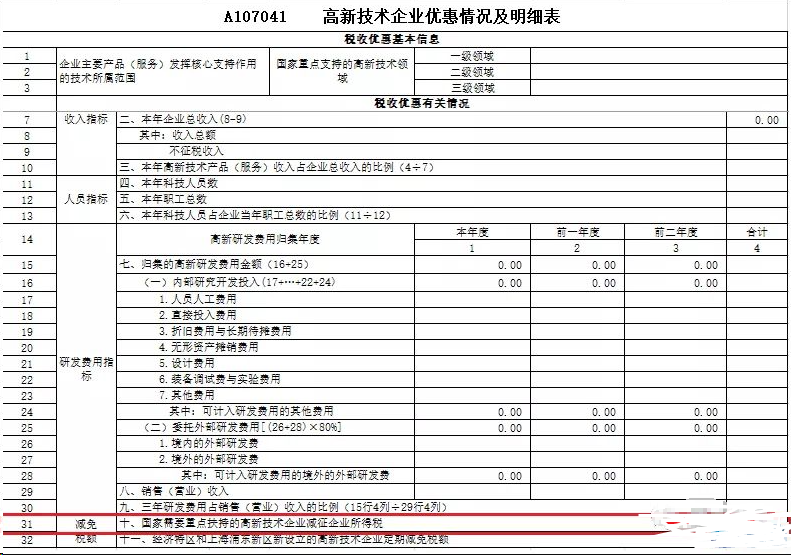

高新技術企業(yè)在申請認定是以認定前三年數(shù)據(jù)為準,因此,企業(yè)通過認定后的申報第一年數(shù)據(jù)并不涵蓋在認定數(shù)據(jù)當中。這在企業(yè)年度匯算清繳表格《高新技術企業(yè)優(yōu)惠情況明細表》(A107041)表格當中可以看出。

比如,果果企業(yè)在2020年申請高新技術企業(yè),在8月份該拿到認定證書,在這張表格當中,果果企業(yè)在匯算清繳時,本年度是申請認定當年(2020年)的數(shù)據(jù),前一年、前二年度分別是2019年、2018年申請認定參與的年度。

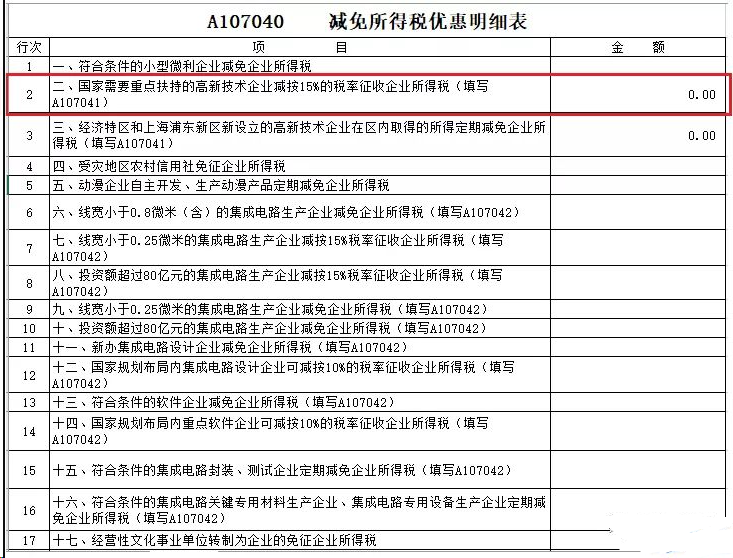

高新技術企業(yè)維持期間主要以《高新技術企業(yè)優(yōu)惠情況明細表》(A107041)為稽核表格,除高新收入占比和研發(fā)費用占比符合要求外,領域條件、科技人員占比(10%)也需符合比例要求。四組數(shù)據(jù)滿足要求后,該表格第31欄會默認按照高新技術企業(yè)減免10%計算企業(yè)所得稅,該減免的數(shù)據(jù)對應到二級附表《減免所得稅優(yōu)惠明細表》(A107040)第二欄“國家需要重點扶持的高新技術企業(yè)減按15%的稅率征收企業(yè)所得稅”,數(shù)據(jù)最終匯總到主表26欄“減免所得稅額”。

合伙企業(yè)生產經營所得采取的“先分后稅”原則,合伙人為企業(yè)合伙人,轉讓股權或取得的利息、股息、紅利所得需并入當期收入,根據(jù)其征收方式及稅率按規(guī)定計算繳納企業(yè)所得稅。企業(yè)合伙人高新技術企業(yè)享受的稅收優(yōu)惠是整體稅率優(yōu)惠,不是項目優(yōu)惠。因此,對于其投資合伙企業(yè)分回投資收益和股權轉讓所得,按優(yōu)惠稅率繳納企業(yè)所得稅。

稅務機關能否直接暫停企業(yè)不享受高企稅收優(yōu)惠

如果企業(yè)不滿足高企認定條件,稅務能否直接暫停企業(yè)享受相關優(yōu)惠政策。《高新技術企業(yè)認定管理辦法》《高新技術企業(yè)認定管理工作指引》都有規(guī)定,對已認定機關的高新技術企業(yè),有關部門(稅務部門)在日常管理過程中發(fā)現(xiàn)其不符合認定條件的,應以書面形式提請認定機構復核;復核后確認不符合認定條件的,由認定機構取消其高新技術企業(yè)資格,并通知稅務機關追繳其不符合認定條件年度起已享受的稅收優(yōu)惠。

因此,稅務機關對于高企數(shù)據(jù)申報有疑點的,沒有直接暫停企業(yè)享受高企的權力,但有提請認定機構復核的權力。

高企對外投資形成投資收益和股權轉讓所得,其實無形當中會增加總收入,該企業(yè)如果產品收入和技術收入不同步增長,可能會使高新技術產品收入占比評定數(shù)據(jù)偏小,但和影響高企認定(維持)標準沒有必然聯(lián)系,更和是否屬于經營范圍與能否適用優(yōu)惠稅率風馬牛不相及。對于高企資格維持,筆者倒是想提醒企業(yè)需注意《高新技術企業(yè)優(yōu)惠情況明細表》(A107041)這張表格四項數(shù)據(jù)指標,任何一項比例出現(xiàn)問題,稅務機關可將數(shù)據(jù)推送至認定機構進行復核。提醒高企在資格維持期間要重視匯算清繳申報工作,密切監(jiān)控異常數(shù)據(jù)波動,以免被風險提示或者推送復核,影響以后年度資格認定。

另外,實務當中還有些微利的高企,放棄高新技術企業(yè)稅收優(yōu)惠,轉投小型微利企業(yè)的那類,因三年期某些年度數(shù)據(jù)空白,影響到整體數(shù)據(jù)不符合標準,這對以后年度高企資格維持或者是再次申請認定,以及其他一些優(yōu)惠政策享受都是相當不利的——降低大約5到10百分點稅率相較于高企稅收優(yōu)惠及附加效益,孰輕孰重,需要掂量!

感謝您關注環(huán)紐科技,我們將竭誠為您提供重慶最新政策資訊。如有任何疑問或是申報需求,請盡管聯(lián)系我們。

環(huán)紐科技專業(yè)提供各類科技項目申報等服務。我們會針對企業(yè)的具體情況,提供產業(yè)政策匹配與分析,為企業(yè)進行1對1專業(yè)指導,全方位輔導,助您提升申報通過率【服務熱線:15723348380】

環(huán)紐科技專注于高新技術企業(yè)認證、專精特新申報、

各類科技項目申報、專利注冊申請、軟件著作權登記等服務

詳情請關注環(huán)紐官方網站 http://m.iesalhk.com/

服務熱線:157-2334-8380

有任何咨詢問題歡迎隨時來擾!